Dieser Artikel erklärt die Black-Scholes-Formel in einfachen Worten. Das Black-Scholes-Modell ist ein mathematisches Modell der Dynamik eines Finanzmarktes, der derivative Anlageinstrumente enthält.

Aus der partiellen Differentialgleichung im Modell (bekannt als Black-Scholes-Gleichung) lässt sich die Black-Scholes-Formel ableiten. Es gibt einen theoretischen europäischen Optionspreis und zeigt, dass die Option unabhängig vom Risiko des Wertpapiers und seiner erwarteten Rendite einen einzigartigen Preis hat (anstatt die erwartete Rendite des Wertpapiers durch einen risikoneutralen Zinssatz zu ersetzen).

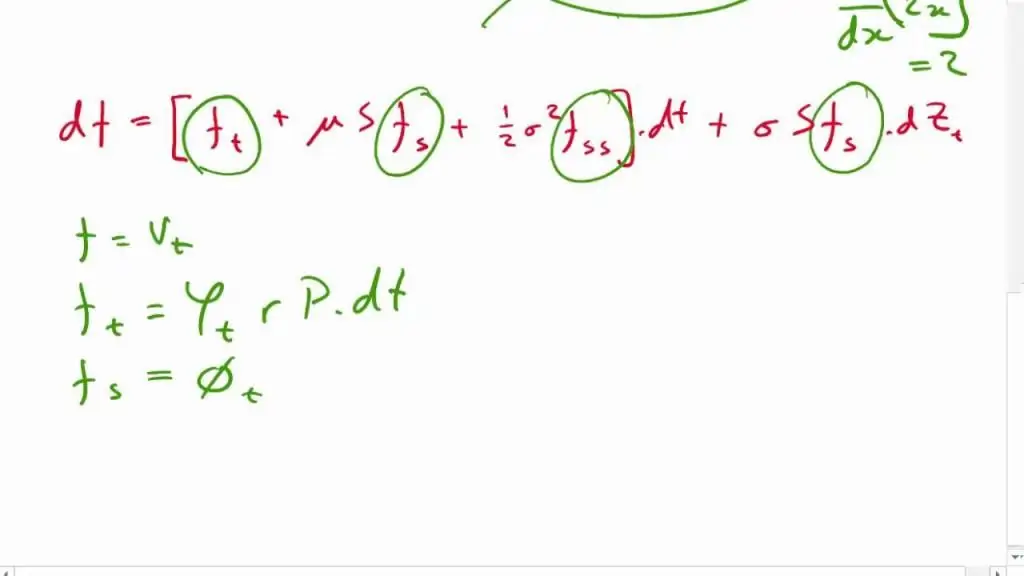

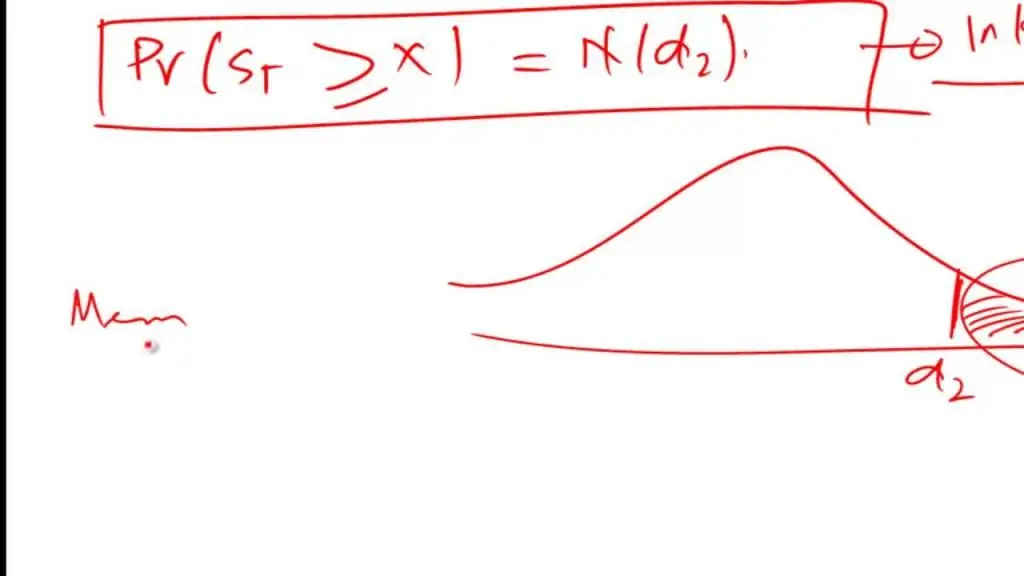

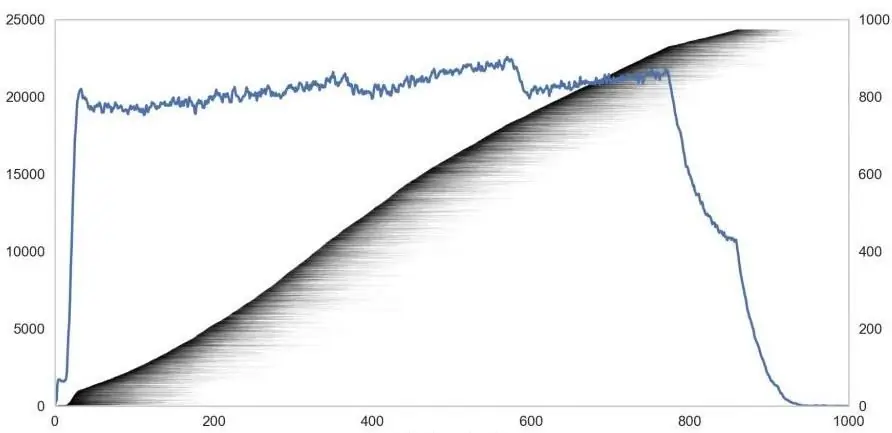

Die Formel führte zu einem Boom im Optionshandel und gab der Chicago Board Options Exchange und anderen Optionsmärkten auf der ganzen Welt mathematische Legitimität. Es wird von Optionsmarktteilnehmern häufig verwendet, wenn auch oft mit Anpassungen und Korrekturen. In den Bildern in diesem Artikel sehen Sie Beispiele der Black-Scholes-Formel.

Geschichte und Essenz

Basierend auf Arbeiten, die zuvor von Forschern und Praktikern entwickelt wurdenMärkte wie Louis Bachelier, Sheen Kassouf und Ed Thorpe, Fisher Black und Myron Scholes in den späten 1960er Jahren zeigten, dass eine dynamische Portfoliorevision die erwartete Rendite von Sicherheit beseitigte.

Im Jahr 1970, nachdem sie versuchten, die Formel auf die Märkte anzuwenden und aufgrund des fehlenden Risikomanagements in ihren Berufen finanzielle Verluste erlitten, entschieden sie sich, sich auf ihr Fachgebiet, die Wissenschaft, zu konzentrieren. Nach dreijähriger Anstrengung wurde die nach ihrer Veröffentlichung benannte Formel schließlich 1973 in einem Artikel mit dem Titel „Pricing Options and Corporate Bonds“im Journal of Political Economy veröffentlicht. Robert S. Merton war der erste, der ein Papier veröffentlichte, das das mathematische Verständnis des Optionspreismodells erweiterte, und prägte den Begriff „Black-Scholes-Preismodell“.

Für ihre Arbeit erhielten Merton und Scholes 1997 den Nobel-Gedächtnispreis für Wirtschaftswissenschaften, Komitee, und nannten ihre Entdeckung der risikounabhängigen dynamischen Revision als Durchbruch, der die Option vom zugrunde liegenden Sicherheitsrisiko entkoppelt. Obwohl er die Auszeichnung aufgrund seines Todes im Jahr 1995 nicht erhielt, wurde Black von einem schwedischen Akademiker als Teilnehmer erwähnt. Im Bild unten sehen Sie eine typische Black-Scholes-Formel.

Optionen

Die Hauptidee dieses Modells besteht darin, eine Option abzusichern, indem der zugrunde liegende Vermögenswert ordnungsgemäß gekauft und verkauft wird, wodurch das Risiko eliminiert wird. Diese Art der Absicherung wird als „konstant aktualisiertes Delta-Hedging“bezeichnet. Erist die Grundlage für komplexere Strategien, wie sie beispielsweise von Investmentbanken und Hedgefonds verwendet werden.

Risikomanagement

Die Annahmen des Modells wurden gelockert und in viele Richtungen verallgemeinert, was zu einer Vielzahl von Modellen führte, die derzeit in der Preisgest altung von Derivaten und im Risikomanagement verwendet werden. Es ist das Verständnis des Modells, wie es in der Black-Scholes-Formel gezeigt wird, das häufig von Marktteilnehmern verwendet wird, im Gegensatz zu tatsächlichen Preisen. Diese Details beinh alten keine Arbitrage-Limits und eine risikoneutrale Preisgest altung (aufgrund ständiger Überprüfung). Darüber hinaus ermöglicht die Black-Scholes-Gleichung, die partielle Differentialgleichung, die den Preis einer Option bestimmt, eine numerische Preisbestimmung, wenn eine explizite Formel nicht möglich ist.

Volatilität

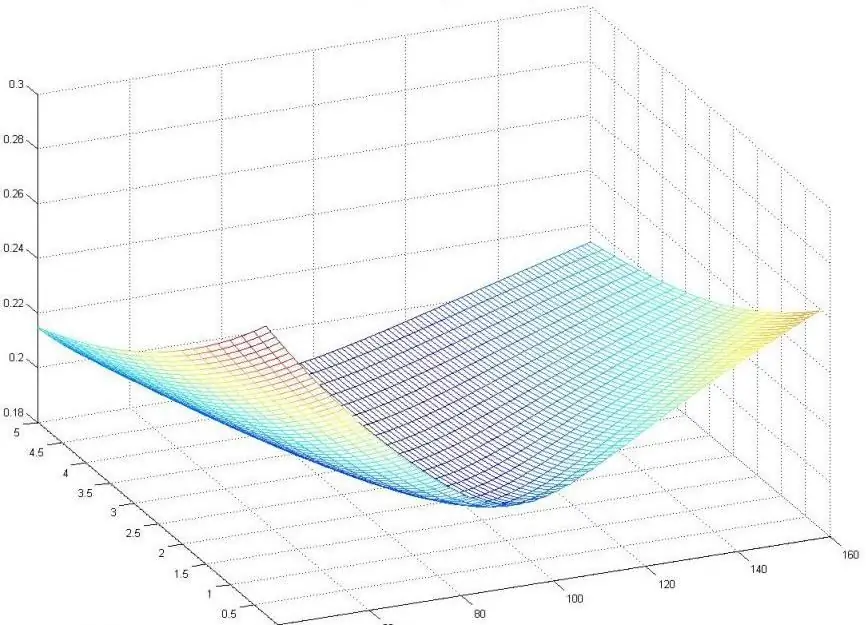

Die Black-Scholes-Formel hat nur einen Parameter, der nicht direkt am Markt beobachtet werden kann: die durchschnittliche zukünftige Volatilität des Basiswerts, obwohl sie am Preis anderer Optionen zu finden ist. Wenn der Wert eines Parameters (ob Put oder Call) in diesem Parameter steigt, kann er invertiert werden, um eine "Volatilitätsoberfläche" zu erzeugen, die dann verwendet wird, um andere Muster wie OTC-Derivate zu kalibrieren.

Unter Berücksichtigung dieser Annahmen nehmen Sie an, dass dieser Markt auch mit Derivaten handelt. Wir geben an, dass dieses Wertpapier zu einem bestimmten Zeitpunkt in der Zukunft eine bestimmte Auszahlung haben wird, abhängig von dem Wert, den die Aktie annimmt.vor diesem Datum. Überraschenderweise steht der Preis des Derivats nun vollständig fest, obwohl wir nicht wissen, welchen Weg der Aktienkurs in Zukunft einschlagen wird.

Für einen speziellen Fall einer europäischen Call- oder Put-Option haben Black und Scholes gezeigt, dass es möglich ist, eine abgesicherte Position aufzubauen, die aus einer Long-Position in einer Aktie und einer Short-Position in einer Option besteht, deren Wert nicht vom Kurs der Aktie abhängen. Ihre dynamische Absicherungsstrategie führte zu einer partiellen Differentialgleichung, die den Preis der Option bestimmte. Seine Lösung ist durch die Black-Scholes-Formel gegeben.

Begriffsunterschied

Die Black-Scholes-Formel für Excel kann interpretiert werden, indem zuerst die Kaufoption in die Differenz zweier binärer Optionen aufgeteilt wird. Eine Call-Option tauscht bei Ablauf Bargeld gegen einen Vermögenswert, während ein Call-Vermögenswert mit oder ohne Vermögenswert einfach einen Vermögenswert ergibt (kein Austausch von Bargeld) und ein bargeldloser Call einfach das Geld zurückgibt (kein Austausch von Vermögenswerten). Die Black-Scholes-Formel für eine Option ist die Differenz zweier Terme, und diese beiden Terme sind gleich dem Wert der binären Call-Optionen. Diese binären Optionen werden viel seltener gehandelt als Vanilla-Optionen, sind aber einfacher zu analysieren.

In der Praxis werden einige Empfindlichkeitswerte normalerweise abgekürzt, um sie an die Skala wahrscheinlicher Parameteränderungen anzupassen. Beispielsweise werden häufig Rho dividiert durch 10000 (Veränderung um 1 Basispunkt), Vega durch 100 (Veränderung um 1 Volumenpunkt) und Theta durch 365 angegeben.oder 252 (1-Tages-Drawdown basierend auf Kalendertagen oder Handelstagen pro Jahr).

Das obige Modell kann für variable (aber deterministische) Kurse und Volatilität erweitert werden. Das Modell kann auch zur Bewertung europäischer Optionen für Dividendenzahlungsinstrumente verwendet werden. Hier bieten sich geschlossene Lösungen an, wenn die Dividende ein bekannter Anteil des Aktienkurses ist. Amerikanische Optionen und Aktienoptionen, die eine bekannte Bardividende zahlen (kurzfristig realistischer als eine proportionale Dividende), sind schwieriger zu bewerten, und es steht eine Auswahl an Lösungsmethoden (z. B. Gitter und Gitter) zur Verfügung.

Ansatz

Nützliche Annäherung: Obwohl die Volatilität nicht konstant ist, helfen Modellergebnisse oft dabei, das Hedging im richtigen Verhältnis festzulegen, um das Risiko zu minimieren. Auch wenn die Ergebnisse nicht ganz korrekt sind, dienen sie als erste Annäherung, an der Anpassungen vorgenommen werden können.

Basic für bessere Modelle: Das Black-Scholes-Modell ist robust in dem Sinne, dass es angepasst werden kann, um mit einigen seiner Fehler fertig zu werden. Anstatt einige Parameter (wie Volatilität oder Zinssätze) als Konstanten zu behandeln, behandeln wir sie als Variablen und fügen somit Risikoquellen hinzu.

Dies spiegelt sich in den Griechen (Änderung des Optionswerts zur Änderung dieser Parameter oder äquivalent zu den partiellen Derivaten in Bezug auf diese Variablen) und der Absicherung dieser Griechen widerreduziert das Risiko, das durch die variable Natur dieser Parameter verursacht wird. Andere Mängel können jedoch nicht durch eine Änderung des Modells beseitigt werden, insbesondere das Tail-Risiko und das Liquiditätsrisiko, und werden stattdessen außerhalb des Modells verw altet, hauptsächlich durch Minimierung dieser Risiken und Stresstests.

Explizite Modellierung

Explizite Modellierung: Diese Funktion bedeutet, dass Sie, anstatt die Volatilität a priori anzunehmen und Preise daraus zu berechnen, ein Modell verwenden können, um die Volatilität zu bestimmen, das die implizite Volatilität der Option zu bestimmten Preisen, Zeiten und Ausübungspreisen angibt. Durch Lösen der Volatilität über einen bestimmten Satz von Ausübungsdauern und -preisen kann eine implizite Volatilitätsoberfläche konstruiert werden.

In dieser Anwendung des Black-Scholes-Modells wird eine Koordinatentransformation vom Preisbereich zum Volatilitätsbereich erh alten. Anstatt Optionspreise in Dollar pro Einheit anzugeben (die basierend auf Ausübungspreisen, Laufzeiten und Couponfrequenzen schwer zu vergleichen sind), können Optionspreise in Bezug auf die implizite Volatilität angegeben werden, was zu Volatilitätshandel auf Optionsmärkten führt.